Morgan Stanley: Οι Ελληνικές Τράπεζες Παραμένουν Φθηνές – Νέες Αυξημένες Τιμές-Στόχοι

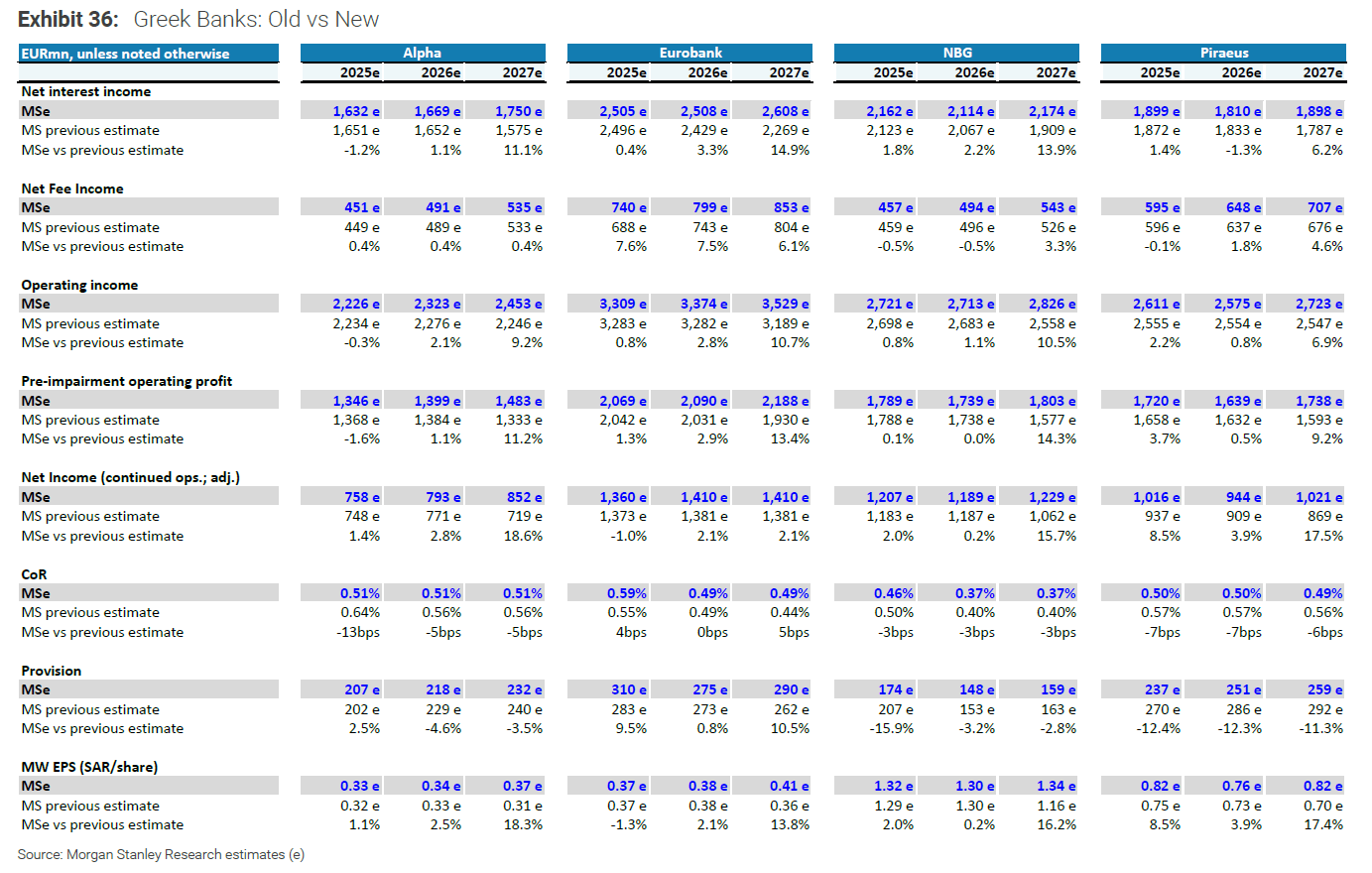

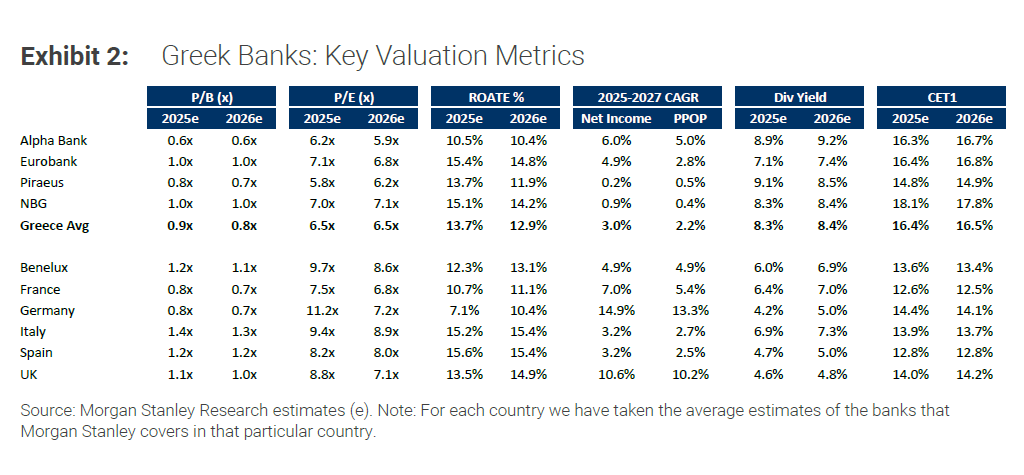

Μάρτιος 11, 2025. Η Morgan Stanley αναβάθμισε τις τιμές-στόχους για τις ελληνικές τράπεζες, υπογραμμίζοντας ότι ο κλάδος παραμένει υποτιμημένος σε σχέση με τον ευρωπαϊκό μέσο όρο, ενώ διαθέτει ισχυρά περιθώρια για να αντισταθμίσει τη μείωση των επιτοκίων. Με νέες προβλέψεις και αποτιμήσεις στο 6,5x P/E για το 2026, οι ελληνικές τράπεζες ξεχωρίζουν ως ελκυστική επενδυτική επιλογή. Ακολουθεί αναλυτική παρουσίαση των εκτιμήσεων και των ευκαιριών για επενδυτές. Νέες Τιμές-Στόχοι Η Morgan Stanley προχώρησε στις εξής αναθεωρήσεις: Επενδυτικές Ευκαιρίες

Επενδυτικές Ευκαιρίες

Κίνδυνοι

Κίνδυνοι

- Πειραιώς: Από 4,96 € σε 6,14 € (+23,8%).

- Eurobank: Από 2,77 € σε 3,18 € (+14,8%).

- Alpha Bank: Από 2,11 € σε 2,64 € (+25,1%).

- Εθνική: Από 9,05 € σε 10,66 € (+17,8%). Μέση αύξηση τιμών-στόχων: ~21%, αντικατοπτρίζοντας αισιοδοξία για την κερδοφορία και την ανθεκτικότητα του κλάδου.

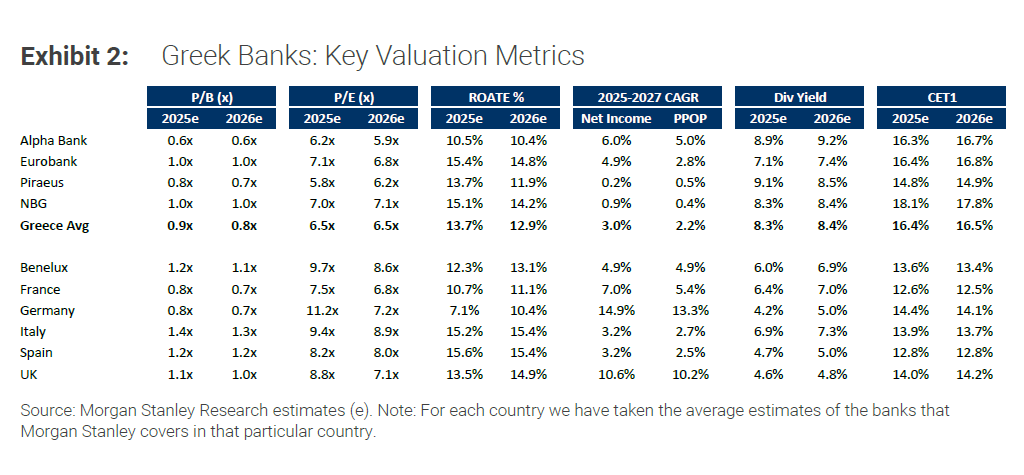

- Αποτιμήσεις: Με P/E 6,5x για το 2026, οι ελληνικές τράπεζες είναι σημαντικά φθηνότερες από τον ευρωπαϊκό μέσο όρο (~8-9x), παρά την ισχυρή κερδοφορία τους (ROA >1% το 2025 έναντι <1% στην ΕΕ).

- Ανάπτυξη ΑΕΠ: Η Ελλάδα προβλέπεται να τρέξει με 2,2% το 2025 και 1,8% το 2026, έναντι 0,8% και 0,9% στην ΕΕ, υποστηρίζοντας υψηλότερη δανειοδότηση.

- Επενδύσεις: Το Ταμείο Ανάκαμψης (NGEU) και οι Άμεσες Ξένες Επενδύσεις (ΑΞΕ) οδηγούν σε αύξηση δανείων 7,5-8% CAGR (2025-27), έναντι χαμηλής μονοψήφιας αύξησης στην ΕΕ.

- Αύξηση Δανείων: CAGR 7,5-8% (2025-27), που ενισχύει τα έσοδα από τόκους.

- Έσοδα από Προμήθειες: Αύξηση 8% έως το 2027, λόγω διείσδυσης σε νέες υπηρεσίες (π.χ. ασφάλειες, διαχείριση περιουσίας).

- Μείωση Κόστους Κινδύνου (COR): Πτώση >10 μονάδων βάσης, με τα NPEs να ομαλοποιούνται κοντά στα ευρωπαϊκά επίπεδα (~3-4%).

- Το γερμανικό σχέδιο 1 τρισ. € για άμυνα και υποδομές, που βελτιώνει τις ευρωπαϊκές προοπτικές.

- Αυξημένες προβλέψεις για έσοδα από προμήθειες (+8%) και μειωμένο COR.

- Μείωση του Κόστους Κεφαλαίου (COE) κατά 100 μονάδες βάσης (~12%), αντανακλώντας χαμηλότερο ρίσκο.

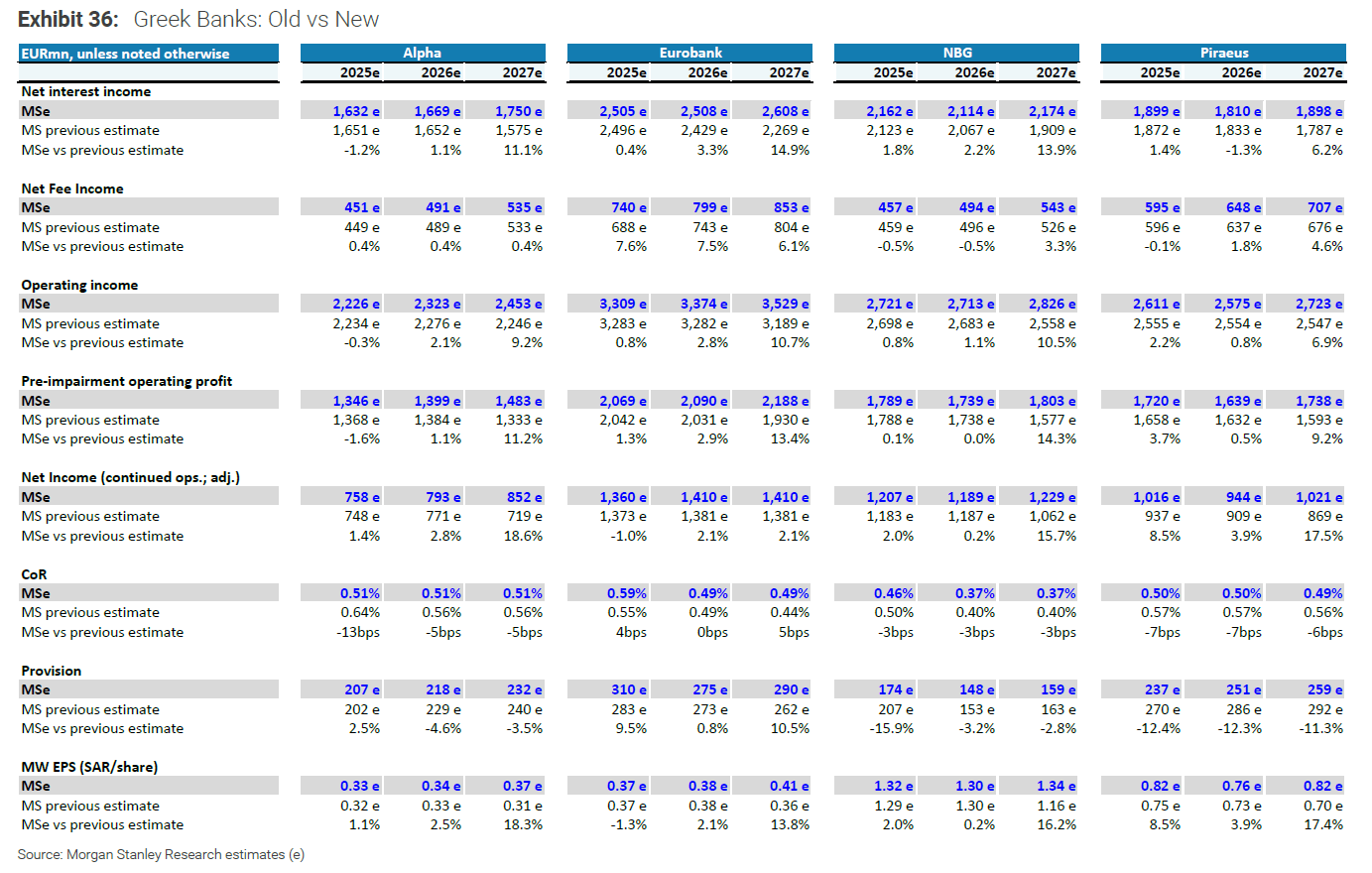

- 2025-26: Αύξηση EPS κατά 1-6% κατά μέσο όρο.

- 2027: Αύξηση EPS κατά 16%, λόγω βελτιωμένων εσόδων και μειωμένου COE.

- ROTE: Σύμφωνο με την ΕΕ το 2025 (~10-11%), αλλά χαμηλότερο το 2026 λόγω μικρότερης μόχλευσης.

Επενδυτικές Ευκαιρίες

Επενδυτικές Ευκαιρίες- Μετοχές Τραπεζών: Οι νέες τιμές-στόχοι (Πειραιώς 6,14 €, Εθνική 10,66 € κ.λπ.) δείχνουν περιθώρια ανόδου 15-25% από τα τρέχοντα επίπεδα, καθιστώντας τον κλάδο ελκυστικό για long-term επενδυτές.

- Ομόλογα: Η σταθερότητα των τραπεζών ενισχύει τα Tier 2 και AT1 ομόλογα, με αποδόσεις ~5-6%.

- Συνολική Οικονομία: Η αύξηση δανείων ευνοεί κλάδους όπως ακίνητα, κατασκευές και ΜμΕ.

Κίνδυνοι

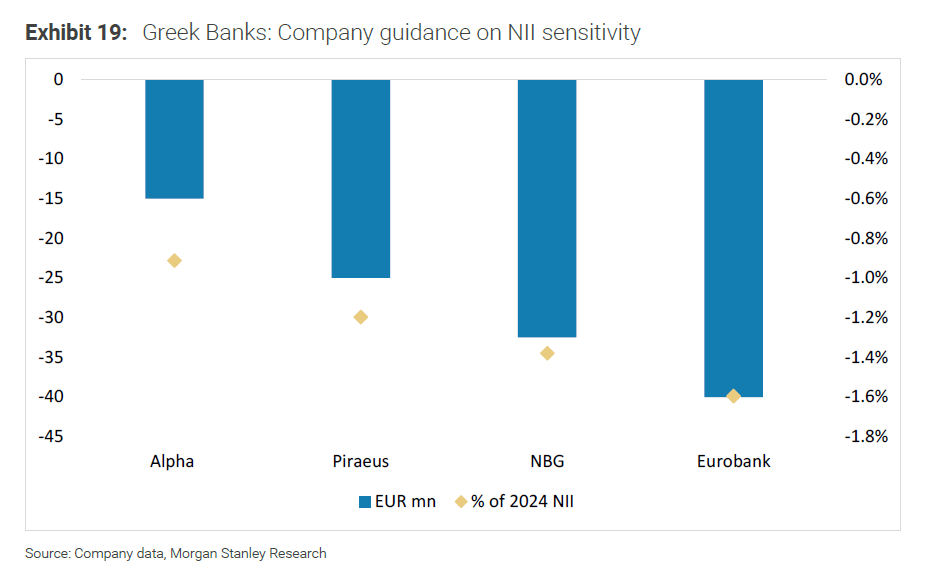

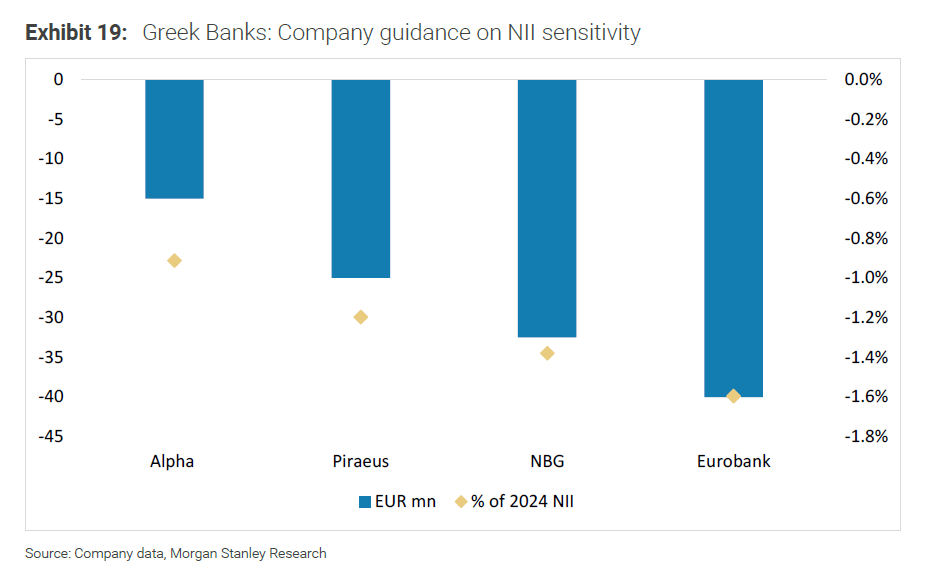

Κίνδυνοι- Επιτόκια: Περαιτέρω πτώση κάτω από 1,5% μπορεί να πιέσει τα περιθώρια (NIM).

- Εξωτερικοί Παράγοντες: Γεωπολιτικές εντάσεις ή επιβράδυνση στην ΕΕ θα μπορούσαν να επηρεάσουν την ανάπτυξη.